Annuitätendarlehen

gern genutzt für die Baufinanzierung

Immobilienkäufer und Bauherren entscheiden sich zumeist für eine Finanzierung in Form eines Annuitätendarlehens. Dieser Kredit zeichnet sich durch diverse Vorteile aus, hat aber auch einige Nachteile. Hier lesen Sie, was ein Annuitätenkredit ist, wie Sie die Annuität berechnen, wann sich diese Kreditform lohnt und vieles mehr. Aufbauend darauf können Sie für Ihr Projekt die beste Entscheidung in puncto Bau- und Immobilienfinanzierung treffen.

Was ist ein Annuitätendarlehen?

Hiermit ist ein Darlehen gemeint, welches Sie mit konstanten Rückzahlungsbeträgen tilgen. Die Höhe Ihrer Rate pro Monat verbleibt immer auf dem gleichen Niveau. In ihr ist der Zinsanteil und der Tilgungsanteil inkludiert. Beide Größen werden so miteinander aufgerechnet, dass Sie die komplette Laufzeit hinweg immer die gleiche Rate an die Bank zahlen. Mehr dazu finden Sier hier!

Die Begrifflichkeit leitet sich vom Wort Annuität bzw. annus oder anno her. Anno bedeutet Jahr und steht für die stets konstante Zahlungsrate. Der Betrag, den Sie zu vorab fixierten Konditionen an den Kreditgeber regelmäßig zurückzahlen, wird als Annuitätenrate oder kurz Annuität bezeichnet.

Wann ist ein Annuitäten-darlehen sinnvoll?

Für Sie ist ein Annuitätendarlehen sinnvoll, sofern Sie einen Kredit mit einer sicheren Basis suchen. So haben Sie für die komplette Laufzeit eine hohe Planungssicherheit. Über Jahre oder gar Jahrzehnte hinweg wissen Sie genau, wie hoch die Rückzahlungsraten sind. Das ermöglicht Ihnen Ihr frei verfügbares Budget besser zu kalkulieren.

Wie funktioniert das Annuitätendarlehen?

Das Annuitätendarlehen gehört zu den sichersten Finanzierungsarten überhaupt. Deswegen erfreut es sich auch einer so hohen Beliebtheit. Es funktioniert nach einem einfachen Prinzip: Die Monatsrate bleibt für einen fixen Zeitraum gleich. Man spricht hier auch von der Sollzinsbindungsfrist.

Da es sich bei einer Baufinanzierung für gewöhnlich um Summen im 6-stelligen Bereich handelt, reicht die Sollzinsbindung in der Regel nicht aus den kompletten Kredit abzubezahlen. Sie benötigen also eine Anschlussfinanzierung, z. B. in Form eines Forward Darlehens. Für diese Finanzierung verhandeln Sie wieder neue Konditionen. Es besteht allerdings auch die Möglichkeit mit dem Annuitätendarlehen das gesamte Darlehen zurückzuzahlen. In diesem Fall profitieren Sie von einer guten Planungssicherheit, könnten aber die Konditionen nicht anpassen, sollten z. B. die Zinsen sinken.

Trotz der Zinsbindung für einen bestimmten Zeitraum bewahrt der Kreditnehmer eine gewisse Flexibilität. So lassen sich mit dem Kreditgeber jährliche Sondertilgungen oder ein Tilgungssatzwechsel vereinbaren. Ein Recht darauf haben Sie allerdings nicht.

Zins und Tilgung:

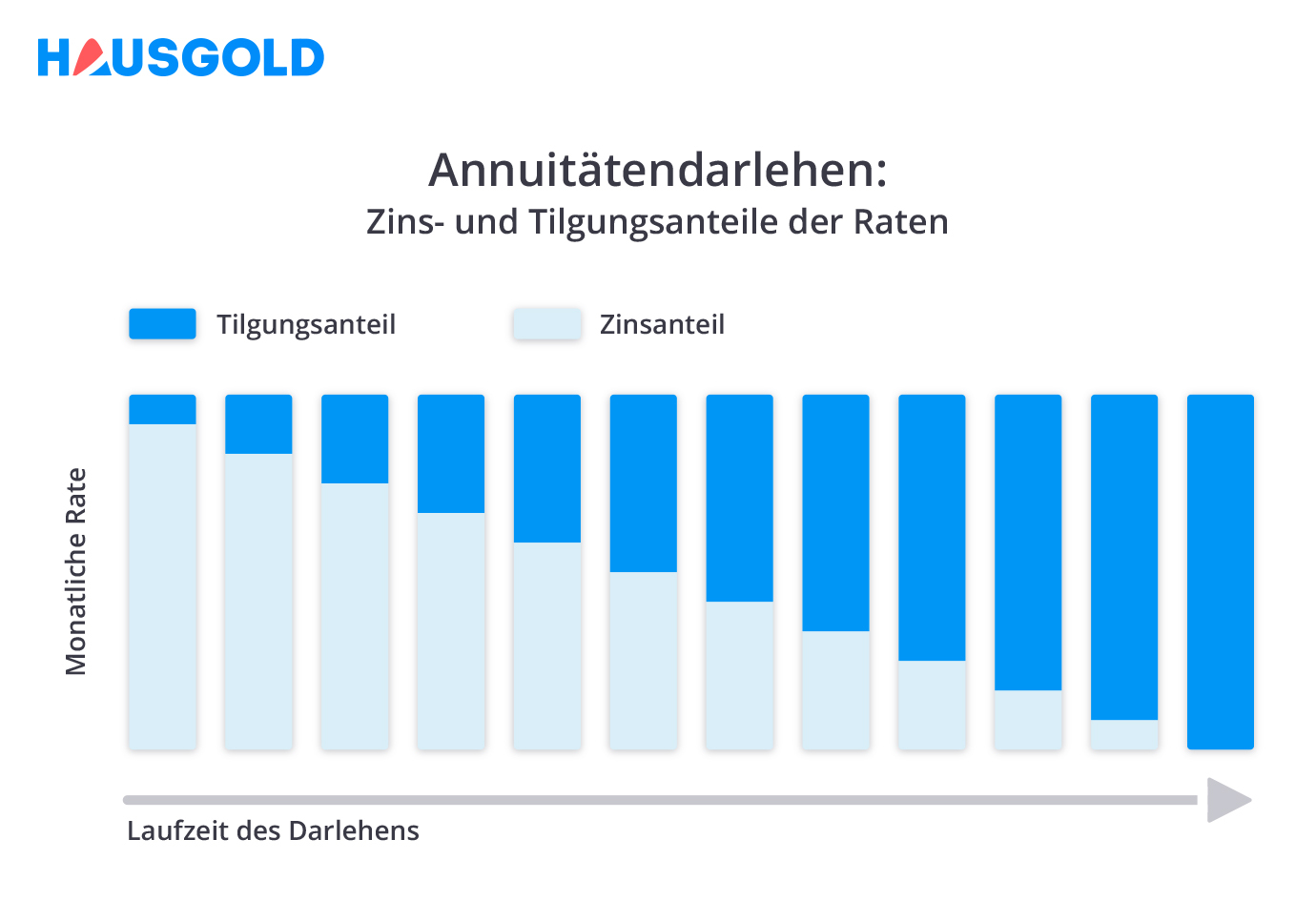

Wie schon erwähnt, setzt sich die Darlehensrate aus dem Zinsanteil und dem Tilgungsanteil zusammen. Der Zinsanteil sinkt mit der Zeit, parallel dazu steigt der Tilgungsanteil, sodass die Rate immer gleich hoch bleibt.

Warum die Zinsen sinken? Nach jedem Monat verringert sich die Restschuld des Darlehens. Die Zinsen werden monatlich neu auf die Restschuld des Darlehens berechnet. Sinkt diese also, sinkt auch der Zinsanteil. Da die Rate gleich bleibt, steigt demnach der Tilgungsanteil immer in dem Maße an, wie der Zinsanteil gesunken ist.

Unterschied zwischen einem Tilgungs - und Annuitätendarlehen?

So manch einer setzt das Tilgungsdarlehen mit dem Annuitätendarlehen gleich. Immerhin zahlen Sie bei beiden Darlehensarten den Kredit Schritt für Schritt zurück. Es kommt somit zu einer Tilgung beim Tilgungsdarlehen und Annuitätendarlehen.

Jedoch existieren Unterschiede zwischen den Darlehensarten. So bleibt beim Tilgungsdarlehen die Tilgungsrate über die komplette Laufzeit konstant. Die Zinsbelastung hingegen sinkt mit jedem Monat. Bei einem Annuitätendarlehen zahlen Sie immer eine gleiche Rate. Es verändern sich nur die Anteile innerhalb der Rate. So steigt die Tilgung mit der Zeit und die Zinsen sinken.

Annuitätendarlehen berechnen: eine Beispielrechnung

Selbstverständlich ist bei dem Annuitätendarlehen der Tilgungsplan für Sie als Kreditnehmer entscheidend. Sie müssen immerhin wissen, was auf Sie zukommt. Im Folgenden geht es daher darum, das Annuitätendarlehen zu berechnen. Hierfür ein Beispiel:

- Kreditsumme: 200.000 €

- Zinssatz: 2 %

- Tilgungssatz: 3 %

- Somit beträgt hier die Annuität 5 %

Um die monatliche Rate für das Annuitätendarlehen zu berechnen, wird wie folgt vorgegangen:

- 200.000 € Kreditsumme x 5 % = 10.000 € pro Jahr

- 10.000 € : 12 Monate = 833,33 Euro

- Der Kreditnehmer würde somit 833,33 € pro Monat zurückzahlen.

Wie lassen sich beim Annuitätendarlehen die Zinsen berechnen?

Die Annuität besteht aus dem Zinsanteil und dem Tilgungsanteil. Mit der Kreditsumme und dem vereinbarten Zinssatz ist es möglich, beim Annuitätendarlehen die Zinsen zu ermitteln. Hierfür nutzen Sie einen Dreisatz oder die simple Formel:

- Darlehenssumme * Zinssatz in Dezimalschreibweise

So kennen Sie die Höhe der Annuität und die Höhe der anfallenden Zinsen pro Jahr. Für die Berechnung der Tilgung greift die Formel:

- Tilgung = Annuität – Zinsen

Annuitätendarlehen und Sondertilgung: Ist das möglich?

Vielleicht haben Sie eine große Geldsumme geerbt oder haben einen riesigen Bonus vom Arbeitgeber bezogen. Was nun? Wäre es nicht schön, das Darlehen schneller als gedacht zurückzuzahlen? Das spart Zinsen und die Schulden sind schneller passé. Mit der Sondertilgung ist dies möglich. Aber gibt es beim Annuitätendarlehen die Sondertilgung überhaupt?

Eigentlich zahlen Sie beim Annuitätendarlehen stets eine fixe Rate, die sich aus Zins und Tilgung zusammensetzt. Bei einer Sondertilgung überweisen Sie der Bank einen Extra-Geldbetrag, den Sie zusätzlich zu der monatlichen Tilgungszahlung entrichten. Dadurch sinkt die Restschuld stärker und die nächste Zinsleistung minimiert sich, was die Tilgung steigen lässt.

Um sich ein Höchstmaß an Flexibilität zu bewahren, sollten Sie mit dem Darlehensgeber eine Option beim Annuitätendarlehen zur Sondertilgung vereinbaren. Die meisten Finanzgeber bieten dies während der Laufzeit von vornherein an. In der Regel beträgt die mögliche Sondertilgung pro Jahr 5 % auf der anfänglichen Darlehenssumme. Setzen Sie sich mit Ihrer Bank in Verbindung, um Ihre Wünsche vertraglich festzuhalten.

Vor- und Nachteile eines Annuitätendarlehens?

Das Annuitätendarlehen ist ein besonders gängiger Kredit. Er geht mit seinen eigenen Vorteilen und Nachteilen einher.

Vorteile des Annuitätendarlehens:

- unveränderbare Rate während der Zinsbindungsfrist

- Planungssicherheit bei den monatlichen Ausgaben

- jede gezahlte Rate steigert den Tilgungsanteil

- verhältnismäßig flexibel dank vereinbarter Extras wie Sondertilgung

Nachteile des Annuitätendarlehens:

- Lange Kreditbindung - eine frühe Rückzahlung innerhalb der Zinsbindungsfrist kann zu einer hohen Vorfälligkeitsentschädigung führen.

- Sie sind durch die lange Sollzinsbindung ebenso lange an die Konditionen gebunden. Sollten also die Zinsen sinken, bleibt Ihr vereinbarter Zinssatz bestehen.

- Restschuld braucht eine Anschlussfinanzierung wie ein Forward Darlehen: Zinsen können höher sein als zur aktuellen Marktlage.

Annuitätendarlehen Vergleich: unerlässlich fürs Geldsparen

Bei der Immobilienfinanzierung kommt es auf jeden Prozentpunkt an, denn für gewöhnlich wird eine sechsstellige Summe aufgenommen. Bereits ein Zinsunterschied von lediglich 0,05 % wirkt sich drastisch auf die Finanzierungskosten aus. Umso wichtiger ist es, beim Annuitätendarlehen die Zinsen unterschiedlicher Angebote sorgfältig gegenüberzustellen.

Die Konditionen für das Annuitätendarlehen hängen insbesondere von folgenden Faktoren ab:

- dem grundsätzlichen Zinsniveau zum Zeitpunkt des Kreditantrags

- den Finanzierungseckdaten wie Eigenkapitalhöhe etc.

- Ihrer Bonität

- der Immobilie und ihrem Wert sowie der geplanten Immobiliennutzung

Nutzen Sie für den Vergleich der Kreditangeboten unbedingt den effektiven Jahreszins, den die Banken angeben. Im folgenden Absatz erklären wir Ihnen die nötigen Begrifflichkeiten, wie den effektiven Jahreszins, um einen reibungslosen Kreditvergleich durchführen zu können.

Was ist der Unterschied zwischen Sollzins und effektivem Jahreszins?

Um Kreditangebote besser zu beurteilen, ist es wichtig das grundlegende Vokabular dazu zu verstehen. Zwei Begriffe tauchen dabei häufig auf: der Sollzins und der effektive Jahreszins. Der Sollzins ist der Zinssatz, welchen der Kreditgeber für den Nominalbetrag (Nennbetrag) des Darlehens berechnet. Für einen Kreditvergleich ist er allerdings suboptimal, da er nicht die Nebenkosten inkludiert.

Anders ist des beim effektiven Jahreszins. Er beinhaltet im Gegensatz zum Sollzins preisrelevante Faktoren wie die Bearbeitungsgebühr. Manchmal sind in ihm auch Zusatzkosten wie Disagio, Vermittlungsgebühr und Tilgungssatz enthalten. Somit lassen sich mit dem Jahreszins die Kosten bestimmen, die tatsächlich jährlich für den Kredit anfallen.