Hausverkauf auf Rentenbasis

Immobilienverkauf mit lebenslanger Rente?

Der Hausverkauf auf Rentenbasis, auch bekannt als Immobilienverkauf gegen Leibrente, ist eine Option, die immer mehr Menschen in Deutschland in Betracht ziehen, insbesondere im Alter. Dabei verkauft der Eigentümer seine Immobilie und erhält im Gegenzug eine lebenslange Rente oder regelmäßige Zahlungen. Dieser Ansatz bietet eine alternative Möglichkeit, um von einer Immobilie zu profitieren, insbesondere wenn die traditionellen Verkaufsmodelle nicht passend erscheinen. In Deutschland gibt es spezifische rechtliche Rahmenbedingungen, die beim Hausverkauf auf Rentenbasis zu beachten sind, um sicherzustellen, dass sowohl Verkäufer als auch Käufer geschützt sind. In diesem Artikel erklären wir, worauf Sie beim Hausverkauf auf Rentenbasis achten sollten.

Was ist der Hausverkauf auf Rentenbasis

Wer sein Haus oder die Wohnung auf Rentenbasis verkaufen möchte, entscheidet sich für eine Spezialform des Immobilienverkaufs. Als Verkäufer erhalten Sie nicht den gesamten Kaufpreis auf einmal, wenn der Vertrag unterzeichnet ist. Stattdessen werden mit dem Käufer kleinere Beträge vereinbart, die über einen längeren Zeitraum hinweg zu zahlen sind. Die Zahlungen können von beiden Parteien individuell verhandelt werden, wobei folgende Möglichkeiten zur Auswahl stehen:

- monatliche Zahlungen,

- Zahlungen pro Quartal,

- Jährliche Zahlungen

- Einmalzahlung + Ratenzahlung

Häufig steht mit dem Hausverkauf auf Rentenbasis ein Wohnrecht für den Verkäufer in Verbindung. Damit wechselt die Immobilie den Eigentümer, aber der Vorbesitzer kann weiterhin im Haus wohnen bleiben. Auch hier gibt es individuelle Vereinbarungen. Das Wohnrecht kann lebenslang gelten oder für einen bestimmten Zeitraum ausgehandelt werden.

Ein Wohnrecht wird wie eine Reallast in das Grundbuch eingetragen. Für den Verkäufer könnte das bedeuten, dass die Höhe der Raten geringer wird, da sich ein Wohnrecht negativ auf den Immobilienwert auswirkt. Für die Berechnung des Immobilienwerts sollten Sie als Verkäufer eine Immobilienbewertung durchführen lassen. Übergeben Sie diese Arbeit einem Experten von HAUSGOLD, um einen möglichst genauen Wert zu erhalten

Wie funktioniert der Immobilienverkauf auf Rentenbasis?

Im Vergleich zum „normalen“ Verkauf einer Immobilie läuft der Hausverkauf auf Rentenbasis etwas anders ab. Neben der Zahlung des Verkaufspreises und den Laufzeiten der Ratenzahlung ist auch die Zielgruppe eine andere. Der Immobilienverkauf auf Rentenbasis ist besonders für ältere Menschen interessant, die zwar in ihrem Haus oder der Wohnung bleiben wollen, jedoch die Übergabe an die nächsten Eigentümer bereits regeln und vielleicht auch ein zusätzliches, regelmäßiges Einkommen fürs Alter generieren wollen.

Wenn Sie eine Wohnung auf Rentenbasis verkaufen möchten, ist der erste Schritt die Einigung auf ein Laufzeitmodell. Käufer und Verkäufer verhandeln, ob der Immobilienverkauf mit Hilfe einer Zeitrente oder mittels einer Leibrente abgewickelt werden soll. Schauen wir uns die beiden Varianten einmal an:

- Leibrente: Die Zahlungen für die Immobilie laufen bis zum Ableben des Verkäufers. Außerdem ist der Käufer als neuer Eigentümer für Instandhaltungsmaßnahmen an dem Gebäude verantwortlich. Bei der Leibrente liegt das finanzielle Risiko für den Käufer darin, dass die Lebensspanne des Verkäufers im Vorhinein nicht zu kalkulieren ist. Erreicht der Verkäufer ein sehr hohes Alter, kann die Immobilie deutlich teurer werden als ursprünglich gedacht.

- Zeitrente: Es wird ein bestimmter Zeitraum festgelegt, über den die Ratenzahlungen erfolgen müssen. Diese Variante ist für den Käufer deutlich genauer zu kalkulieren. Bei der Zeitrente kann, genauso wie bei der Leibrente auch, zusätzlich ein Wohnrecht für den Verkäufer vereinbart werden.

Die Grundlage für die Höhe der Raten beim Immobilienverkauf auf Rentenbasis bildet der Verkaufspreis, von dem ein Risikoabschlag abzuziehen ist. Dieser Risikoabschlag dient für den Käufer als Sicherheit. Somit liegt der Verkaufspreis bei einem Verkauf auf Rentenbasis unter dem “normalen” Verkaufspreis.

Noch ein Tipp zum Thema Hausverkauf auf Rentenbasis und Steuern: Beachten Sie auch in Ihrer Planung, dass auf die Rentenzahlungen Steuern erhoben werden. Je geringer das Lebensalter des Verkäufers, desto höher fallen die erhobenen Steuern auf die Leib- oder Zeitrente aus.

Welche Vorteile bietet der Hausverkauf auf Rentenbasis?

Ein Haus auf Rentenbasis zu verkaufen, hat den Vorteil, dass der Verkäufer eine kontinuierliche Einnahmequelle erhält. Ist ein Wohnrecht vereinbart, bekommt er also regelmäßig Geld und muss dafür nicht einmal die eigenen vier Wände verlassen.

Käufer eines Hauses, das auf Rentenbasis verkauft wird, können allerdings ihr finanzielles Risiko schlechter kalkulieren, insbesondere bei der Leibrente. Daher ist ein Hausverkauf auf Rentenbasis für potentielle Käufer weniger attraktiv als die klassische Variante.

Aus diesem Nachteil ergibt sich, dass beim Hausverkauf auf Rentenbasis zumeist ein Risikoabschlag vom Verkaufswert abgezogen wird. Der Preis, den Sie als Hauseigentümer erwarten können, fällt also etwas niedriger aus als beim klassischen Hausverkauf. Dafür steigert der niedrigere Preis wiederum das Interesse potentieller Käufer, die möglicherweise dank des Rentenmodells günstiger an eine gewünschte Immobilie kommen als mit der Standard-Verkaufsvariante.

Vorteile für den Käufer

Der Verkauf auf Ratenbasis lohnt sich vor allem für Käufer, die kein ausreichendes Startkapital vorweisen können. Sofern keine Einmalzahlung getätigt werden muss, kann der Kauf ohne Eigenkapital vonstatten gehen. Für den Käufer fallen demnach "nur" die Kaufnebenkosten und Raten an. Vor allem jüngere Käufer als auch Selbstständige, die keine Finanzierungsmöglichkeit mit attraktiven Konditionen finden, sind potentielle Nutzer dieser Verkaufsstrategie.

Wohnrecht und Nießbrauche bei der Immobilienverrentung

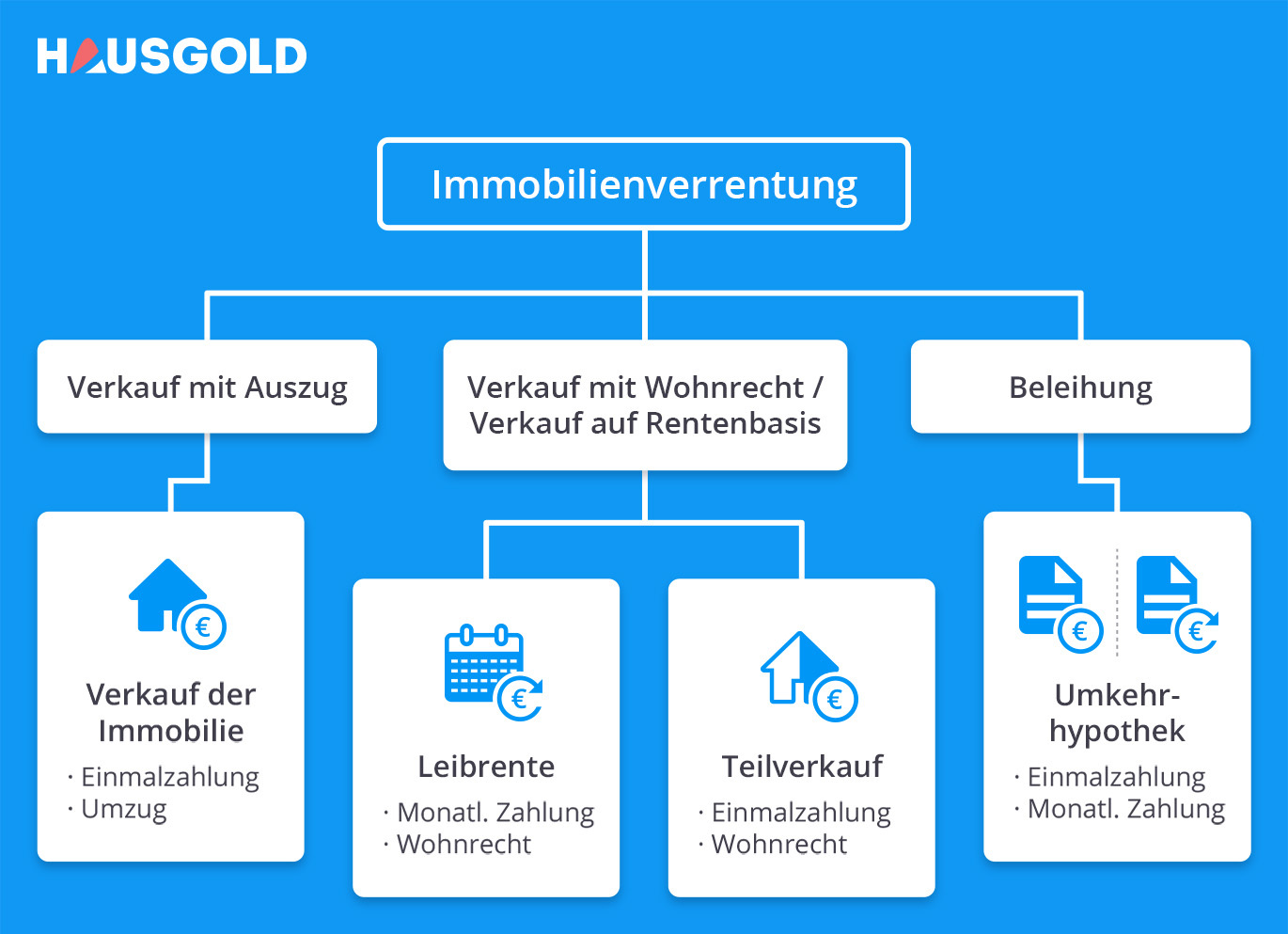

Die Immobilienverrentung ist bisher noch ein Nischenthema. Es ist gekennzeichnet von einer Komplexität, welche dieses Thema durchaus unübersichtlich macht. Alle Möglichkeiten der Verrentung haben jedoch einen Nenner: sie richten sich an ältere Mensche, welche die Rente aufbessern wollen und ggf. das Haus nicht verlassen möchten. Ein Synonym der Immobilienverrentung ist die Leibrente bzw. Zeitrent. Diese kann einhergehen mit einem Wohnrecht oder einem Nießbrauch:

Wohnrecht Nach dem Verkauf der Immobilie ermöglicht das Wohnrecht dem Verkäufer, weiterhin in seinem bisherigen Zuhause zu wohnen.

Nießbrauch Auch beim Nießbrauch kann die zu verkaufende Person in der Immobilie wohnen bleiben. Allerdings hat der Nutznießer mehr Rechte als beim Wohnrecht. Sollte sich die Person z.B. für einen Umzug entscheiden, nimmt diese die folgenden Mieteinnahmen ein.

Warum entscheiden sich Menschen für den Hausverkauf auf Rentenbasis?

Der Hausverkauf auf Rentenbasis ist besonders für ältere Menschen interessant, die zwar in ihrem Haus oder der Wohnung bleiben wollen, jedoch die Übergabe an die nächsten Eigentümer bereits regeln und vielleicht auch ein zusätzliches, regelmäßiges Einkommen fürs Alter generieren wollen. Da sich der Verkaufswert an der durchschnittlichen Lebenserwartung des Verkäufers orientiert, ist der Verkauf für jüngere Menschen in der Regel nicht lohnenswert. Folgende Beweggründe führen zu einem Verkauf auf Rentenbasis:

-

Finanzielle Sicherheit im Alter: Viele ältere Menschen haben ihr Leben lang in ihre Immobilie investiert und möchten auch im Ruhestand finanzielle Sicherheit gewährleisten.

-

Liquidität ohne Umzug: Der Verkauf der Immobilie auf Rentenbasis ermöglicht es den Eigentümern, in ihrem vertrauten Zuhause zu bleiben und dennoch Zugang zu liquiden Mitteln zu erhalten, ohne umziehen zu müssen.

-

Vermeidung von Erbschaftssteuer: Durch den Verkauf der Immobilie zu Lebzeiten können Erben potenzielle steuerliche Belastungen vermeiden, die mit der Übertragung von Immobilien im Todesfall verbunden sein können.

-

Risikominderung: Einige Menschen entscheiden sich für den Hausverkauf auf Rentenbasis, um sich gegen Risiken wie Wertverluste, Instandhaltungskosten oder steigende Lebenshaltungskosten abzusichern.

Klassischer Immobilienverkauf oder Verkauf auf Rentenbasis: die Vor- und Nachteile der Immobilienverrentung

Ein Hausverkauf auf Rentenbasis, hat sowohl für den Verkäufer als auch Käufer Vor-und Nachteile.

Für Verkäufer ergeben sich dabei entsprechende Vorteile:

- Wohnrecht: Ist der Verkauf mit einem Wohnrecht verknüpft, kann der Verkäufer in der vertrauten Umgebung wohnen bleiben.

- Liquidität: Das Erhalten eines regelmäßigen Einkommens durch die Ratenzahlung. Es besteht auch die Möglichkeit, Ihren Partner mit in die Vereinbarung zu integrieren. Sollten Sie versterben, wird dieser weiterhin von der Rate profitieren.

- Pflege: Die Immobilienrente wird auch dann weitergezahlt, wenn Sie das Haus verlassen müssen, beispielsweise wegen Pflegebedürftigkeit. Außerdem erhalten Sie eine Abfindung, sollte dies vertraglich geregelt sein.

- Aufwertung der finanziellen Sicherheit im Alter: Lebenslange finanzielle Planungssicherheit.

- Variabilität: Sollten Sie trotz Wohnrecht in eine andere Wohnung ziehen wollen, wird die Höhe der Miete wieder auf Ihre monatliche Rate hinzugerechnet.

Es ergeben sich folgende Nachteile:

- Verkaufspreis: Durch die Lebenserwartung des Verkäufers und den Risikoabschlag an den Käufer entsteht eine Wertminderung.

- Interessenten: Unkalkulierbare Laufzeiten führen zu weniger Interessenten am Hauskauf.

- Steuern: Die Immobilienrente zählt als gängige Rentenzahlung, sodass sie, wie eine normale Rente, besteuert wird. Je jünger die Verkäufer sind, desto mehr Steuern fallen an. Diese Rente wird beim Finanzamt als "Ertragsanteil" genannt. Dieser schwankt, je nach Alter, zwischen 1 % und 18 %.

- Inflation: Inflationsbedingt kann die Immobilienrente an Wert verlieren. Es besteht jedoch die Möglichkeit, eine Wertsicherungsklausel mit dem Käufer zu vereinbaren. Dieser verpflichtet sich damit, Ihre Ratenzahlung an die Inflationsrate anzupassen.

Auch Käufer haben Vor- und Nachteile beim Rentenverkauf einer Immobilie:

Vorteile:

- Verkaufspreis: Der Preis dieser Immobilien fällt in der Regel geringer aus

- Kauf ohne Eigenkapital: Sollte keine Einmalzahlung getätigt werden, benötigen Käufer kein hohes Startkapital. Es fallen Kaufnebenkosten und die kontinuierlichen Raten an. Dies ist vor allem für jüngere Menschen und Selbstständige eine gute Möglichkeit.

Nachteile:

- Einzug: Die Immobilie kann nicht direkt bewohnt werden.

- Planbarkeit: Bei einer Leibrente können Käufer nicht abschätzen, wann diese Immobilie frei sein wird. Sollte der Verkäufer ein überdurchschnittliches Altes erlangen, kann es zu finanziellen Verlusten führen.

Wie funktioniert nun die „Hausverkauf auf Rentenbasis Berechnung“?

Für die Berechnung eines Hausverkaufs mit Rente benötigt man 5 Angaben:

- den aktuellen Verkehrswert der Immobilie

- die Laufzeit der Zeitrente

- den Zins

- das Alter und Geschlecht des Verkäufers

- die Werte der Sterbetafel für die zu erwartende Lebensdauer (Durchschnittswert)

Beispielrechnung bei Verkauf mit Leibrente

Für unsere Beispielrechnung haben wir folgende Zahlen:

- Verkehrswert der Immobilie: 300.000 €

- Zins: 5,5 %

- Alter und Geschlecht: Frau, 70 Jahre - Lebenserwartung: 17 Jahre

- ortsübliche Kaltmiete: 950 € pro Monat

Der Verrentungsbetrag wird wie folgt berechnet:

300.000 € -(950 € x 12 Monate x 17 Jahre Lebenserwartung) = 106.200 €

Die Immobilienrente pro Monat beträgt also:

106.200 € : 17 :12 = 520,60 €

Die Leibrente für Frauen fällt übrigens in der Regel geringer aus, da diese eine statistisch höhere Lebenserwartung haben als Männer. Leibrenten können auch an zwei Personen gezahlt werden, zum Beispiel an ein Ehepaar. Der Rentenanspruch erlischt dann erst, wenn beide Partner verstorben sind. Das sichert sie für jeden Fall bis ans Lebensende ab. Da diese Form aber das Risiko des Käufers erhöht, fallen die Rentenzahlungen entsprechend niedriger aus.

Bei einer Zeitrente wird die Lebenserwartung nicht mit eingerechnet, da der Zeitraum vorab festgelegt wird.

Welche Alternativen zur Immobilienverrentung gibt?

Teilverkauf

Beim Teilverkauf wird, wie der Name schon sagt, nur ein Teil der Immobilie verkauft. Die Immobilie kann weiterhin genutzt werden. Für den verkauften Teil wird ab dem Tag der Veräußerung eine Nutzungsgebühr bzw. eine Miete an den neuen Eigentümer gezahlt. Es geht einher mit einem eingetragenen Niesbrauchrecht. Dabei gibt der Eigentümer die Mitbestimmungsrechte über die Immobilie nicht komplett ab. Ein weiterer Pluspunkt: der Immobilienteil kann wieder zurückgekauft werden. Diese Form der Immobilienverrentung ist vor allem für Menschen geeignet, die eine größere Einmalzahlung, z.B. für Modernisierungsarbeiten (Umbau für altersgerechtes Wohnen) benötigen.

Umkehrhypothek als Immobilienverrentung:

Auch bei einer Umkehrhypothek kann der Immobilienbesitzer in dem Haus bzw. in der Immobilie wohnen bleiben. Die Bank beleiht die Immobilie und lässt dies in eine Grundschuld eintragen. Die Kreditsumme, die sich ergibt, zahlt die Bank als Rente in vereinbarten Abständen aus. Die Bank fordert die Rente jedoch nach Ende der vereinbarten Laufzeit zurück. In den meisten Fällen wird die Laufzeit bis zum Tode des Eigentümers eingetragen. Im Falle des Todes oder Auszugs, wird die Immobilie verkauft und der Kredit abgezahlt. Diese Form der Immobilienverrentung ist vor allem für ältere Menschen, die ihre Immobilie (weitestgehend) abbezahlt haben, geeignet.

Wie funktioniert ein Hausverkauf auf Rentenbasis an Kind?

Der Hausverkauf auf Rentenbasis Erfahrungen zeigen, dass dieses Modell besonders innerhalb von Familien beliebt ist. Für beide Seiten kann diese Möglichkeit vorteilhaft sein. Wer sein Haus auf Rentenbasis an ein Kind verkauft, bekommt dafür eine lebenslange Rente mit wenig Steuerlast. Das Kind wiederum kann die Ausgaben für die Rente als Werbungskosten absetzen oder erspart sich in manchen Fällen die Schenkungssteuer, die es zahlen müsste, wenn Sie Ihr Haus auf dem normalen Wege vererben. Nicht zuletzt führt eine solche Regelung dazu, dass es keine Konflikte im Todesfall zu befürchten gibt und die Frage, wer das Haus bei Ihrem Tod übernimmt, schon vorab eindeutig geklärt ist.

Auch in diesem Fall sollten Sie allerdings den Verkaufswert des Hauses korrekt schätzen lassen und nicht etwa Ihrem Kind zuliebe einen zu niedrigen Verkaufspreis als Grundlage kalkulieren. Denn schlimmstenfalls könnte ein solcher Vorgang vom Finanzamt als getarnte Schenkung eingestuft werden. Lassen Sie sich zum Thema Hausverkauf in der Familie also vorab gründlich beraten.

Wir fassen für Sie zusammen - Hausverkauf auf Rentenbasis, ja oder nein?

Was tun, um die Absicherung im Alter zu stabilisieren: Verkaufe ich mein Haus auf klassischem Wege oder verkaufe ich es auf Rentenbasis? So individuell wie die Lebenssituationen sind auch die Bedingungen, die die Antwort auf diese Frage liefern. Wer sich eine langfristige Absicherung wünscht und trotzdem im Eigenheim wohnen bleiben will, für den kann der Verkauf auf Rentenbasis eine gute Lösung sein. Wer den bestmöglichen Verkaufspreis erzielen will, der ist mit dem Standardmodell vielleicht besser beraten.

Auf jeden Fall benötigen Sie für beide Varianten eine solide Grundlage, nämlich den Verkaufswert für Ihr Haus. Diesen ermitteln die Experten von HAUSGOLD für Sie. Lassen Sie den Wert Ihrer Immobilie schätzen und machen Sie handfeste Zahlen zur Basis Ihrer Überlegungen, wie Sie die finanziellen Möglichkeiten Ihrer Zukunft am besten ausgestalten. Sprechen Sie uns an, wir freuen uns auf Ihre Anfrage!